2021年中国房地产总结与展望 | 政策篇

导 读

展望2022年,我们认为房地产政策层面继续坚持“房住不炒”的定位,“四限”调控较难退出。

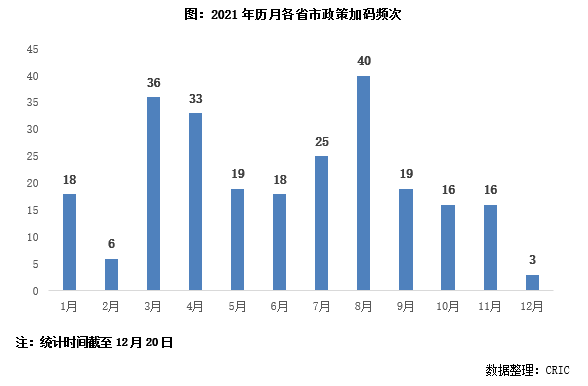

2021年,房地产行业去杠杆从控制风险到制造风险,百强规模房企接连出现了债务违约问题,甚至到了破产清算的境地。央行第三季度例会定调“两维护”,政治局会议首提促进房地产业良性循环。22个重点城市实行集中供地,另有9城自主加入。年内地市转折,土拍规则同步调整,即18城二轮土拍规则明显收紧,从控“名义地价”到控“实际地价”,11城三轮土拍规则明显放松。地方调控高频化、精准化,截至12月20日,73省市、249次政策加码,深圳政策加码多达20次。下半年,压力城市政策解绑稳预期,19城落地“限跌令”,39城通过财税托市。房地产税试点将落未落,现已进入实操阶段,距离最终落地仅剩时间问题。

展望2022年,我们认为房地产政策层面继续坚持“房住不炒”的定位,“四限”调控较难退出。房地产行业去杠杆节奏将适度控制,个人按揭贷款有望继续松绑,进而支持居民自住以及改善性购房消费,促进行业良性循环。房企整体融资环境明显改善,更利于国企、央企及优质民企,“问题”房企资金周转压力或将加剧。因城施策落实“三稳”,预计三类压力城市或将跟进救市,市场维稳、企业纾困将是必要手段。2022年初,沪广深杭宁等或将率先试点房地产税,但对市场影响有限。

2021年总结

01

全面去杠杆贯穿全年,从控制风险到产生风险后定调良性循环

(本节有删减)

房地产行业去杠杆从控制风险到产生风险。上半年,房企融资“三道红线”、房贷管理“两道红线”持续发力,银行业金融机构急于“收伞”,很大程度上导致房企暴雷事件频发。下半年随着市场持续转冷,房地产信贷政策适度纠偏,涉及房企融资解冻,个人按揭贷款边际改善。

3月5日,两会政府工作报告定调:坚持房子是用来住的、不是用来炒的定位,稳地价、稳房价、稳预期。解决好大城市住房突出问题,通过增加土地供应、安排专项资金、集中建设等办法,切实增加保障性租赁住房和共有产权住房供给,规范发展长租房市场,降低租赁住房税费负担,尽最大努力帮助新市民、青年人等缓解住房困难。

4月30日,中央政治局会议召开,会议强调坚持房子是用来住的、不是用来炒的定位,增加保障性租赁住房和共有产权住房供给,防止以学区房等名义炒作房价。

7月26日,被纳入“三道红线”试点的几十家重点房企,已被监管部门要求买地金额不得超年度销售额40%,不仅包括房企在公开市场拿地,还包括通过收并购方式获地的支出。

9月24日,央行第三季度例会定调“两维护”:维护房地产市场的健康发展,维护住房消费者的合法权益。

10月14日,央行金融市场司司长邹澜表示,今年前三季度,个人住房贷款发放金融保持平稳,与同期商品住宅销售金额基本匹配。恒大集团的问题在房地产行业是个别现象,大多数房地产企业经营稳健、财务指标良好,房地产行业总体是健康的。

10月21日,银保监会统信部副主任刘忠瑞在国新办发布会表示,保障好刚需群体信贷需求,在贷款首付比例和利率上支持首套购房者。目前,银行个人住房贷款中有90%以上都是首套房贷款。

11月9日,银行间市场交易商协会表示,招商蛇口、保利发展、碧桂园、龙湖集团、佳源创盛、美的置业等近期均有计划在银行间市场注册发行债务融资工具。

12月6日,中央政治局会议强调,要推进保障性住房建设,支持商品房市场更好满足购房者的合理住房需求,促进房地产业健康发展和良性循环。

12月8-10日,中央经济工作会议定调:要坚持房子是用来住的、不是用来炒的定位,加强预期引导,探索新的发展模式,坚持租购并举,加快发展长租房市场,推进保障性住房建设,支持商品房市场更好满足购房者的合理住房需求,因城施策促进房地产业良性循环和健康发展。

12月11日,发改委副主任兼统计局局长宁吉喆解读中央经济工作会议,要加强居民基本住房保障。房地产是支柱产业,住房更是居民的消费。

12月15日,央行下调金融机构存款准备金率0.5个百分点,释放长期资金约1.2万亿元。

12月20日,央行公布1年期LPR降至3.8%,下调5个基点,5年期以上LPR仍保持4.65%不变,此前LPR已连续19个月保持不变。

而在房地产行业去杠杆的政策大环境下,2021年以来,基于个别大型房企风险暴露,金融机构对房地产行业的风险偏好明显下降,房企境内融资出现了一致性的收缩行为。与此同时,国际评级机构批量下调中国房企信用评级,房企海外融资近乎陷入停摆。受此影响,企业资金周转压力不断加剧,“促销售、抢回款”已是业内共识。

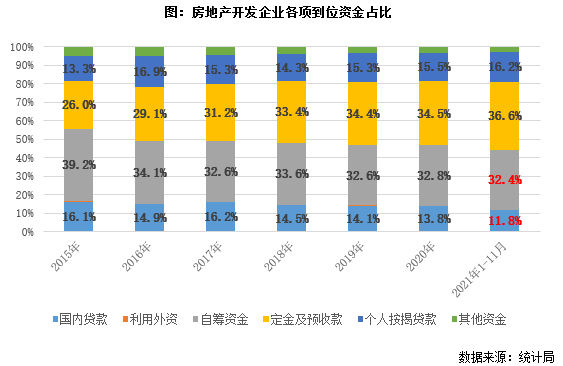

据统计数据显示,2021年1-11月,房地产开发企业到位资金183362亿元,同比增长7.2%。其中,国内贷款、自筹资金占比分别跌至11.8%和32.4%,较2020年末分别减少2个百分点和0.4个百分点。反观定金及预收款、个人按揭贷款占比分别升至36.6%和16.2%,较2020年末分别增加2.2个百分点和0.6个百分点。说明国内贷款、自筹资金增长显著受限,定金及预收款、个人按揭贷款渐成房企最为重要的资金渠道来源,企业对销售回款的依赖度持续提升。

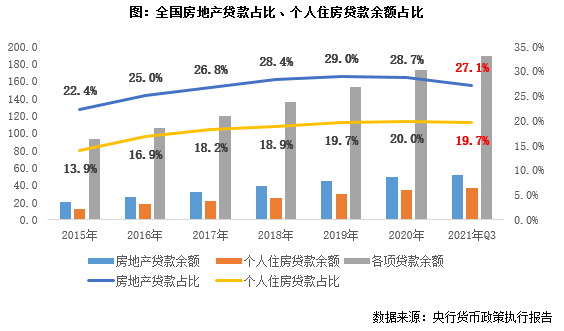

据货币政策执行报告显示,房地产行业去杠杆渐显成效,房贷管理的“两道红线”由升转降,三季度末分别跌至19.7%和27.1%。

2021年三季度末,全国房地产贷款余额51.4万亿元,占各项贷款余额的比重进一步回落至27.1%,较2020年末再降1.6个百分点。其中,个人住房贷款余额37.4万亿元,占各项贷款余额的比重跌至19.7%,较2020年末减少0.3个百分点。

02

集中供地以期“稳地价-稳预期”,控“名义价”到“实际价”

(本节有删减)

2月18日,住建部发文对22个重点城市实施土地供应两集中,即集中发布出让公告,集中组织出让活动,2021年住宅用地公告不超过3次。22个重点城市包括4个一线城市北京、上海、广州和深圳,以及18个热点二、三线城市杭州、宁波、南京、苏州、无锡、合肥、武汉、成都、重庆、长沙、郑州、天津、青岛、济南、厦门、福州、沈阳和长春。

据不完全统计显示,西安、南通、徐州、常州、扬州、淮安、嘉兴、湖州和金华9城自主加入集中供地。其中,西安、南通和徐州严格执行集中供地,其余城市执行层面相对随意,下半年湖州等已恢复零散供地。

年内地市转折,首轮集中土拍异常火爆,重点城市优质宅地大都进入竞自持阶段,重庆平均溢价率更是高达43%。二轮集中土拍显著遇冷,底价成交常态化,国企、央企频频托底拿地,热点城市北京、广州、杭州、长沙等平均流拍率皆超50%。三轮集中土拍热度持续下滑,受限于资金周转压力,民营房企缓拿地甚至不拿地,国企、央企托底现象愈加突出。

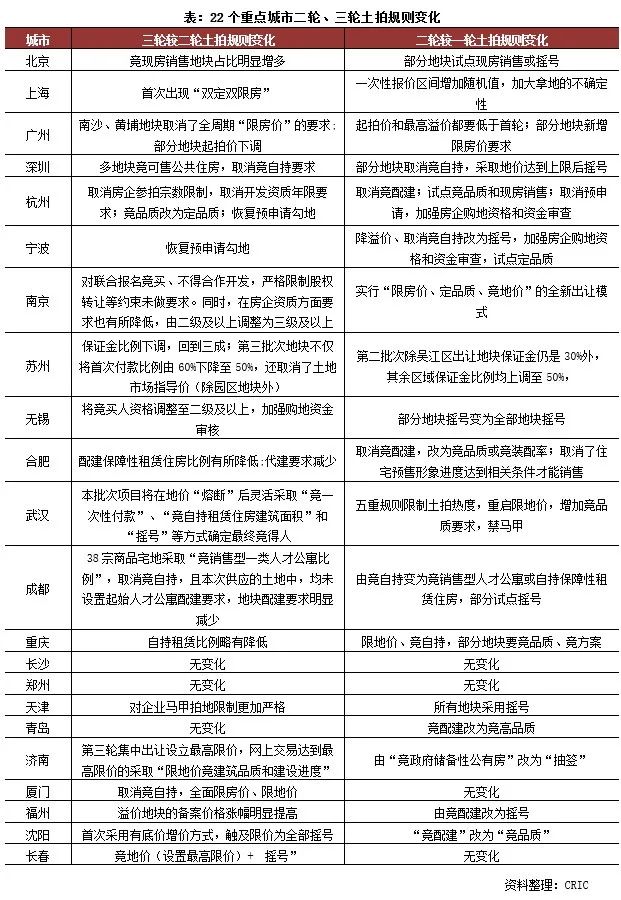

这从土拍规则的变化同样可以看出端倪,二轮土拍规则明显收紧,三轮土拍规则明显放松。

8月11日,自然资源部对集中供地提出四点明确要求,预示着从控“名义地价”到控“实际地价”:

其一,参加商品住宅用地竞买企业应当具有房地产开发资质。

其二,房企参与土地竞拍和开发建设过程中,其股东不得违规对其提供借款、转贷、担保或其他融资便利,并将“建立购地资金来源审查制度”由可选项改为统一实施的政策措施。

其三,单宗地溢价率不得超过15%,绝不允许通过提高起拍价格调整溢价率,严控城市楼面地价新高。

其四,在达到地价或溢价率上限时,不得以竞配建等方式增加实际地价,可通过一次性合理报价、摇号、竞更高更优品质建设方案等方式确定竞得人。

而在二轮集中土拍惨淡收场后,广州、杭州、南京等11个重点城市三轮土拍规则明显放松,主要涉及以下四方面内容:

其一,降低参拍房企的资质要求。典型如南京,房企资质由二级及以上调整为三级及以上,并取消了不得联合报名竞买、不得合作开发,严格限制股权转让等约束要求。

其二,降低保证金、土地款首付比例。典型如苏州,保证金比例由此前的30%-50%统一下调至30%,土地款首付比例则由60%下调至50%。

其三,取消竞自持。譬如,成都降低配建要求,重庆则降低自持租赁比例,深圳、成都和厦门更是全面取消竞自持。

其四,提高住宅限价。成都多宗回炉地块的商品住宅限价适度抬升,涨幅3%-17%不等。福州土拍溢价成交时,出让价款每增加1%,销售指导价的上浮比例由0.1%提高至0.3%,最高上浮比例由1.5%提高至4.5%。广州市南沙、黄埔两区出让地块更是取消“限房价”要求。

03

房住不炒不松懈73省市249次加码,地方政策高频化、精准化

(本节有删减)

地方调控高频化、精准化。截至12月20日,73省市、249次政策加码,这在历史上实属罕见。其中,深圳、广州政策加码多达20次,深圳重点强化信贷资金管控,并以“深房理”被查处作为政策加码的最高峰;广州分区域精准化调控,天河、黄埔、南沙等热点区域依据市场实际情况,针对性地调整政策措施;上海多管齐下严堵政策监管漏洞,政策加码同样达到13次。

聚焦政策内容,主要涉及升级限购、升级限贷、升级限价、升级限售、增加房地产交易税费、落地二手房参考价、新房积分摇号和强化预售资金监管这8个方面。

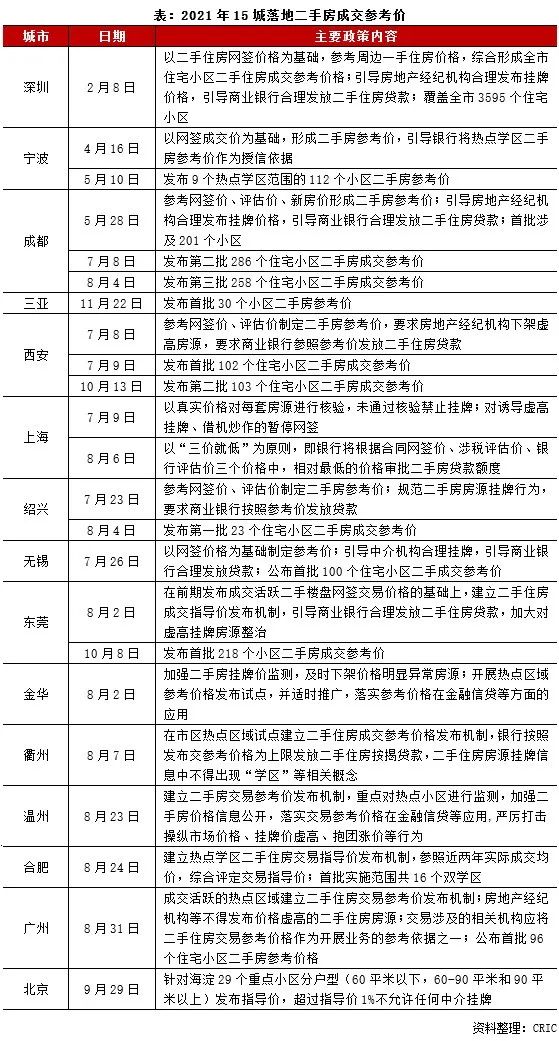

值得一提的是,深圳、宁波、成都等15城落地二手房参考价。例如深圳,二手房成交参考价格覆盖全市3595个住宅小区。又如上海,以市场真实价格为依据,对每套房源进行核验,没有通过价格核验的房源不得对外发布。再如成都,分三批次共计公布745个住宅小区二手房成交参考价,其中首批201个住宅小区,第二批286个住宅小区,第三批258个住宅小区。

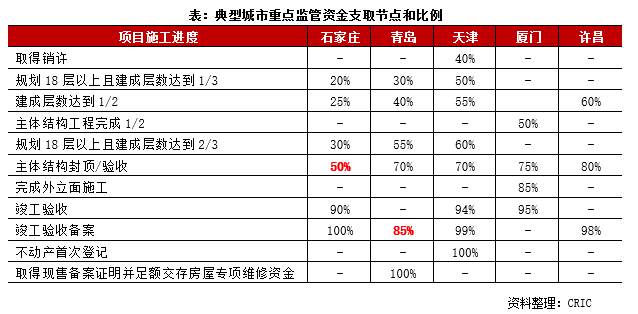

而在房企暴雷后,北京、厦门、石家庄等强化预售资金监管。预售监管资金划分为重点监管资金和非重点监管资金,重点监管资金主要用于工程建设,按照施工进度分批次提取;非重点监管资金用途则不限于工程建设,取用规则各城市差别较大。

石家庄政策力度最严苛,被列入“黑名单”的房企,监管比例为监管资金总额的120%,主体结构封顶仅能支取50%的重点监管资金。

04

压力城市政策解绑,19城落地“限跌令”、39城财税托市

2021年下半年,全国房地产市场持续转冷,市场形势愈加严峻。房企打折降价常态化,即便是原先的热点城市广州,过半楼盘降价促销,部分项目推出工抵房,降价幅度多达30%。

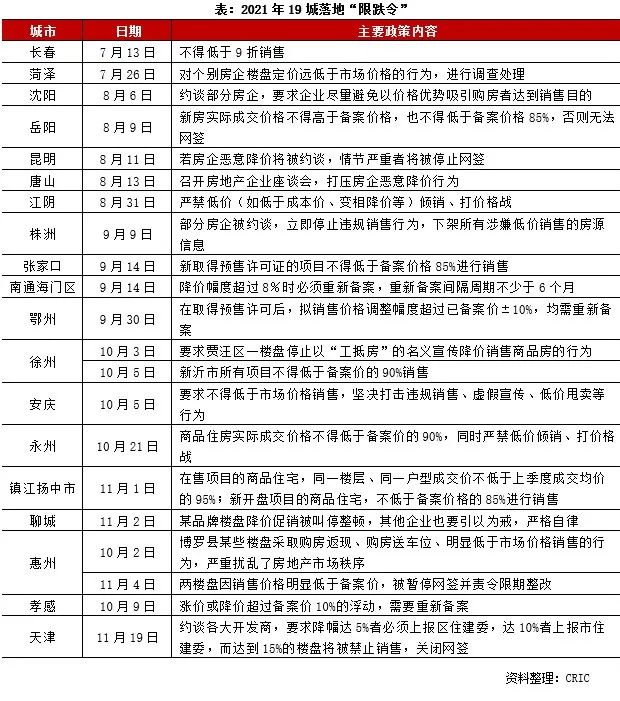

受此影响,长春、昆明、岳阳等19城落地“限跌令”,不乏唐山、惠州、徐州等此前的热点城市,市场预期发生根本性转折。例如长春发文规范房地产市场秩序、稳定市场预期,严令房企不得低于9折销售。又如天津住建委约谈各大开发商,要求房价降幅达5%的楼盘上报区住建委,房价降幅达10%上报市住建委,房价降幅达15%禁止销售并关闭网签。

长春、哈尔滨、南宁等39城通过财税刺激托底楼市,主要涉及购房补贴、降低房地产交易税费。例如长春给予人才、农民购房补贴,首次购买90平方米以下新建商品住宅的各类人才、进城农民,分别给予50元/平方米和80元/平方米的购房补贴。又如广东省除广州、深圳之外的19个地级市全面下调房地产交易税费,个人转让二手住宅的个税统一调整为1%,个人转让二手非住宅的个税统一调整为1.5%、土地增值税统一调整为5%。

05

房地产税扩大试点将落未落不明朗,加剧市场观望情绪

……略……

2022年展望

06

坚持“房住不炒”,“四限”、去杠杆、房产税等长效机制成闭环

展望2022年,房地产政策层面将继续坚持“房住不炒”的定位,完善住房市场和保障体系,加快构建高端有市场、低端有保障的住房制度,重点解决新市民、困难群体住房难题。

其一,加快构建以公共租赁住房、保障性租赁住房和共有产权住房为主体的住房保障体系,“十四五”期间着力提升保障房覆盖率,重点解决新市民、困难群体住房难题。

其二,商品房市场支持居民自住及改善性住房消费,强化城市政府主体责任,更好地落实稳地价、稳房价、稳预期的长期调控目标。

继续落实房地产调控长效机制。短期内,“四限”调控仍将从紧执行,尤其是核心一、二线城市,继续坚持房地产调控目标不动摇、力度不松劲,并严堵政策监管漏洞,但政策加码频率将趋势性下降。房地产行业去杠杆还将继续落实下去,倒逼企业降负债、居民降杠杆。房地产税也将尽快推出,并扩大试点城市范围。

07

控制去杠杆节奏,居民按揭支持合理需求、房企债务危机改善

去杠杆仍是行业主旋律,房企融资的“三道红线”、房贷管理的“两道红线”还将继续落实下去,但去杠杆节奏将适度控制。

一方面,居民按揭贷款有望继续松绑,主要体现于提高个人按揭贷款额度、缩短放贷周期、下调房贷利率等,尤其要提高首套及改善性住房按揭贷款的授信额度,进而支持居民自住以及改善性购房消费,保证正常房地产交易平稳运行,促进房地产行业良性循环。

另一方面,涉房融资或将解冻,房企整体融资环境有望明显改善。支持房企合理正常融资,有序引导企业销售、购地、融资等经营行为逐步回归常态。当然,银行业金融机构基于放贷的风险偏好考量,信贷政策松绑更利好国企、央企及优质民企。那些“问题”房企仍需去杠杆,并将杠杆率、负债率降到相对安全的水平,预计融资环境较难实质性改善,资金周转压力或将不断加剧。

08

三类压力城市将会跟进救市,但财税、纾困手段相对有限

压力二、三线城市仍需为市场减压,防止城市房价出现大幅下滑。类比于长春、肇庆和珠海,预计以下三大类压力城市有着强烈的托底楼市内在冲动:

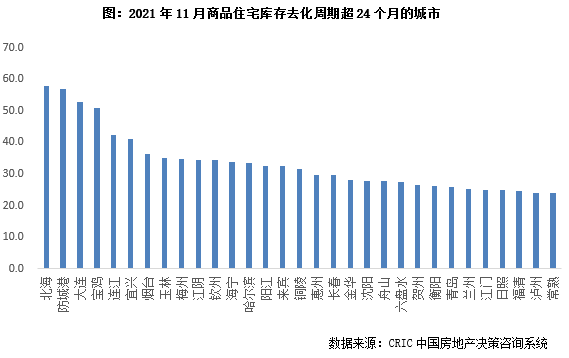

其一,房地产库存高企、去化周期超24个月的压力城市。截至2021年11月,北海、防城港、大连等31城库存去化周期皆超24个月。例如大连商品住宅库存面积1463万平方米,去化周期高达52.7个月。又如烟台库存面积1253万平方米,去化周期长达36.4个月。

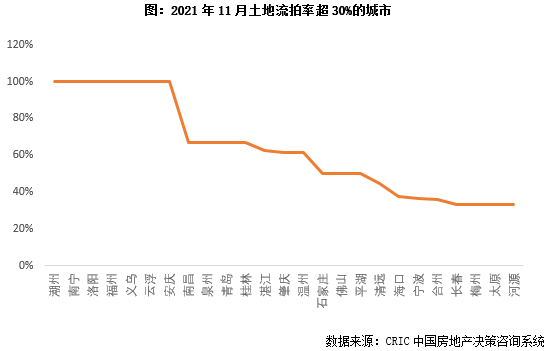

其二,流拍率高企且土地财政依赖度较高的压力城市。例如南宁,2020年国有土地使用权出让收入619亿元,占一般公共预算收入及政府性基金预算收入总量的比重达到61.2%。2021年下半年,南宁土拍市场愈加冷清,11月主城区5宗经营性用地全部流拍。

又如温州,2020年国有土地使用权出让收入1164亿元,占一般公共预算收入及政府性基金预算收入总量的比重达到59.6%。2021年下半年,温州土拍市场持续转冷,11月计划出让11宗经营性用地,其中8宗地流拍,流拍率高达62%。

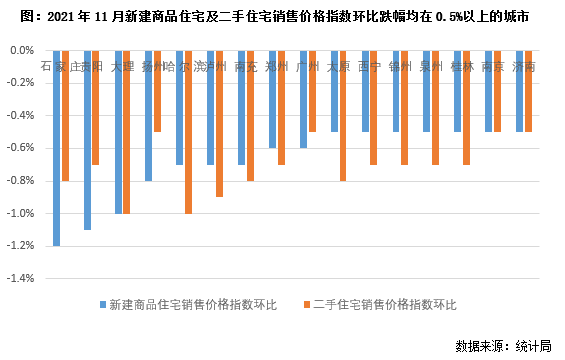

其三,房价下滑过快或者落地“限跌令”的压力城市。70个大中城市房价数据显示,11月,石家庄、贵阳、大理等16城新房及二手房销售价格指数环比跌幅都在0.5%以上。例如石家庄,新房销售价格指数环比下跌1.2%,二手房销售价格指数环比下跌0.8%。又如大理,新房及二手房销售价格指数环比均下跌1%。值得担忧的是,长春、昆明、岳阳等19城相继落地“限跌令”。

为了减缓市场下行压力,扭转房价看跌预期,这类房价下滑过快或者落地“限跌令”的压力城市更有必要托底楼市,且救市政策力度或将更为强劲。

聚焦救市政策组合拳,主要通过以下两方面展开:

其一,市场维稳层面,供应端压力城市建议调降地价,增加低价地、平价地供应;需求端压力城市建议适度刺激,放松公积金贷款、购房补贴、税费减免等皆是可以操作的选项。

其二,企业纾困层面,房屋销售环节建议调降预售门槛,加快预售证审批,让那些达到预售许可条件的楼盘尽早入市销售、尽快实现回款;土拍环节压力城市建议降低土拍门槛,涉及降低土地竞买保证金,延期缴纳土地出让金等。

09

房产税扩大试点城市势在必行,预计对市场影响相对有限

我们认为2022年初试点城市或将落地房地产税具体的实施细则。至于首批试点城市,预计以下两类城市率先落地的可能性较大:

其一,前期房价上涨过快,或者房价始终面临较大上涨压力的核心一、二线城市,主要包括上海、深圳、广州、杭州、南京、苏州、西安等。

其二,2021年被住建部点名约谈的热点一、二线城市,具体涉及上海、北京、深圳、成都、西安、广州、合肥、宁波等。

鉴于北京房地产市场构成要素相对复杂,除了市场化的商品房之外,限竞房长期成交占比近半,共有产权房同样占据较大的成交比重。出于房地产税试点先易后难的基本方针考量,预计北京大概率不会入围首批试点城市。

区别于2011年上海、重庆试点房产税,政策力度相对温和,并未达到市场预期的效果。我们认为未来房产税试点将体现一定的政策力度,主要涉及以下四方面的变化:

其一,拓宽税基,体现于不仅新购住房征收房产税,而且存量住房也要纳入征税范围。

其二,设置一定的免税额度。主要有以下三种方案:第一,设定户均免征套数,例如首套房不交税,二套及以上住房皆需缴纳房产税。第二,设定人均免征面积,例如人均居住面积低于40平方米免税,仅对于人均居住面积高于40平方米以上的住房面积征税。第三,设定人均免征额度,例如人均每年抵扣5000元,超出5000元以上的部分交税。

对于房价极差较大的城市而言,建议试行人均免征额度,可以达到高档物业多交税的效果,有助于实现共同富裕。对于房价极差较低的城市而言,上述三种免税方案则没有本质性的区别,建议参照实际执行层面的难易程度,择优选取更利于简化征税程序的免税方案。

其三,房屋评估价值市场化,更利于操作。新购住房价值评估相对简单,可以参照网签备案价格执行。存量住房价值评估稍显复杂,建议以小区为基本单位,并以二手房成交参考价或者市场化的交易均价为准,而不对各楼栋、各楼层评估价值做进一步的细分,更新频率也以年为单位。

其四,税率超额累进制,起始档位税率理应较低。考虑到房产税对居民可支配收入的实际影响,房产税的起始档位税率不宜定得过高,建议控制在0.5%以内。但税率可以采取超额累计制,当户均住房套数或者人均居住面积达到更高水平的档次,相应征收的税率也要有所提升,以便达到首套及刚需住房少交税,多套及高档住房多交税的目标。

鉴于试点阶段房产税率或将相对较低,并设置一定的免税额度,叠加首批试点的核心一、二线城市市场需求及购买力依旧坚挺,长期来看房价易涨难跌,预计房产税对市场负面影响有限,对居民收入整体影响不大。

本文为《2021年中国房地产总结与展望:政策篇》删减版

完整版专题购买请咨询:021-60867863 吴经理

排版 | Jenny

转载注明出处:克而瑞地产研究(cricyjzx)多谢配合!